Катар, готовящийся к расширению своих мощностей по производству СПГ, договаривается об участии в новом проекте и с иностранными инвесторами. Правда, сейчас ситуация по сравнению с временами предыдущих «волн» катарских СПГ-заводов отличается. Тогда от партнёров нужна была и техническая экспертиза, сейчас же для Qatar Petroleum такой прямой необходимости нет.

Напомним, что в марте Qatar Petroleum объявила, что после окончания 25-летнего периода становится единоличным владельцем первого СП с иностранными партнёрами. Совместное предприятие (QG1) включает в себе три линии по сжижению, работающих ещё с середины 90-х годов.

Тем не менее, Катар вновь ищет соинвесторов, но теперь в первую очередь не для технической экспертизы, а чтобы разделить риски и заодно получить дополнительную уверенность в рынках сбыта для своей продукции. И, конечно, подзаработать. Согласно сообщениям СМИ, среди претендентов как западные партнёры по предыдущим заводам (ExxonMobil, Shell, ConocoPhillips и TotalEnergies), так и еще две компании — Chevron и Eni. Кроме того, в начале мая сообщалось, что интерес к новым заводам проявляли и китайские нефтегазовые гиганты.

Самое интересное здесь — в ожидаемой доходности инвестиций в катарский СПГ. Вероятно, она будет различной для самого Катара и для внешних соинвесторов. Согласно данным Reuters, Qatar Petroleum предлагает потенциальным участникам возврат инвестиций на уровне 8-10%, в то время как ранее в предыдущих проектах участники получали 15-20%.

Нельзя не отметить, что ситуация в чём-то схожа с условиями участия иностранных инвесторов в российских СПГ-проектах на Ямале, в частности «Арктик СПГ-2». Там также, как следует из отчётности «Новатэка», существовала по сути «плата за вход», причем она состояла как из фиксированной части, так и из части, привязанной к нефтяным котировкам на год, предшествующий запуску очередной линии. В результате, с учётом этих доходов, фактические собственные инвестиции «Новатэка» в проект оказываются ниже.

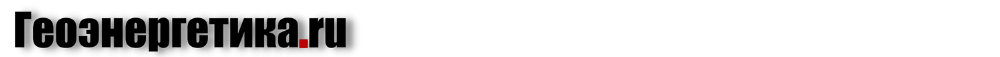

Приведённая параллель — скорее не совпадение, а закономерность. Ведь речь идёт о двух проектах с низкой полной себестоимостью и очень низкими операционным затратами. За счёт попутной продажи конденсата, а также налоговых льгот, операционные затраты непосредственно на производство СПГ у «Новатэка» находятся в районе нуля. У Катара же для текущих проектов они могут быть даже отрицательные (см. рисунок). Для новых проектов (если содержание конденсата окажется меньше) они могут быть чуть выше, но всё равно останутся низкими.

Отметим, что относительно высокие операционные затраты для «Ямал СПГ» на рисунке обусловлены расходами на доставку в АТР ( вероятно, здесь полностью учитывается стоимость фрахта).

Логично, что владельцы таких высокорентабельных проектов готовы разделить его с соинвесторами только в случае получения от них дополнительных доходов.

Рисунок 1. Операционные затраты на производство СПГ с учётом доставки в АТР (июнь 2021 г.) Источник: Rystad Energy

Мы не знаем точной схемы расчёта будущих инвестиций для катарских проектов. Но она если и сможет дать защиту от ценовых колебаний на рынке для внешних инвесторов, то очень ограниченную. То есть, долгосрочный риск изменения цен возьмут на себя все участники.

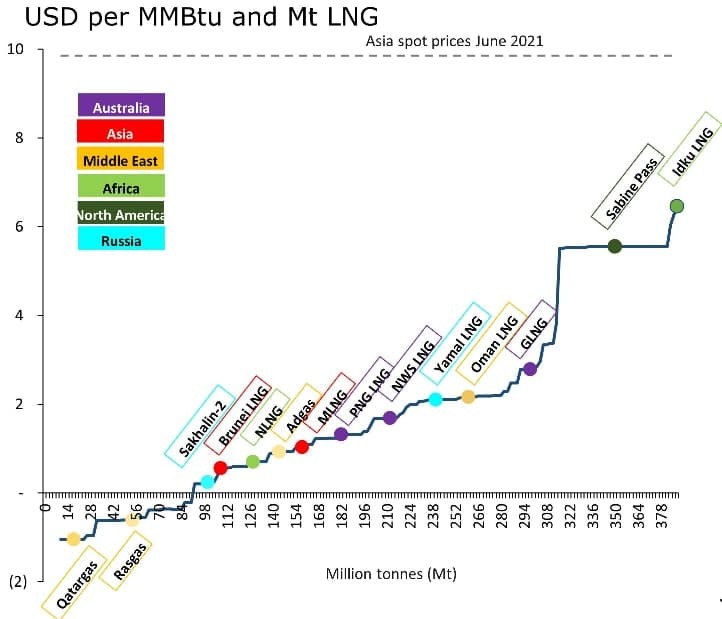

И здесь — основная интрига. С одной стороны, сейчас нормой считается доходность на вложенный акционерный капитал для СПГ-проектов около 12-14%. А для нефтяной добычи она ещё выше (рисунок 2).

Рисунок 2. Ожидаемая норма доходность в различные типы энергетических проектов. Источник: The Oxford Institute for Energy Studies, 2019

То, что доходности в нефтегазе заметно выше, чем в секторе ВИЭ, имеет несколько объяснений. С одной стороны, так сложилось исторически, с другой — высокие доходности отражают и большие риски. Ведь в секторе ВИЭ ещё до недавнего времени риски были очень низкие — цена выкупа электроэнергии была гарантирована, а специфических рисков, скажем, как разлив топлива или неполадки на заводе СПГ, нет. Добавляют неопределенности и циклические колебания цен на рынках углеводородов.

По мере того, как мы приближаемся к окончанию углеводородной эры, существеннее становится и риск нециклического снижения цен. Понятно, что даже до «пика газа» ещё лет двадцать. Но и для заводов СПГ двадцать лет работы — не срок (хотя инвестиции за этот период должны окупиться). По сути, высокая норма доходности — это одновременно и гарантия более раннего срока возврата инвестиций. Одновременно Qatar Petroleum для финансирования своих новых СПГ-проектов уже вышел на облигационный рынок и привлёк $12,5 млрд. Здесь разумеется доходности намного ниже (1,4-3,3% годовых в зависимости от длительности займа).

Любопытно, что в проспекте для привлечения облигационного займа Qatar Petroleum предполагает, что пик газа состоится примерно в районе 2040 года, что выглядит оптимистичней для газа по сравнению с некоторыми «зелёными» прогнозами. Мнения могу быть разные, а будущее, как известно, неопределенно. Прогноз по пику в районе 2040 года выглядит объективно. Но здесь важно другое. Qatar Petroleum настроена дорого продать свои доли в проекте, а потому для успешного привлечения инвесторов заинтересована максимально далеко продлить «век газа» в своих оценках. Тем не менее, и здесь «пик газа» прогнозируется на 2040 год.

Если обобщить этот сюжет, то получается следующее. Мы вступаем в период, когда сроки прохождения пика спроса на углеводороды сопоставимы со сроками окупаемости долгосрочных инвестиционных проектов. Это повышает риски снижения цен по мере прохождения пика спроса, а значит в теории должно привести к тому, что требуемая доходность по таким проектам должна только расти. Есть, правда, и одно «но». Снижение спроса может и не означать избыток на рынке. Это произойдёт в том случае, если падение спроса сопровождается и снижением предложения.

Такой вариант, может случиться (но может и не случиться) для нефтяной добычи, когда естественный спад добычи составляет около 6% в год. И если по тем или иным причинам (опасения в окупаемости, давление сторонников зелёной энергетики) часть компаний начнёт меньше инвестировать в нефтедобычу, то у тех производителей, которые рискнут, всё будет в порядке с ценой и окупаемостью. В газовой сфере такой сценарий менее вероятен. Газа ещё много, все хотят успеть монетизировать свои запасы. Это добавляет рисков, а значит — требует большей доходности своих вложений для компаний. В этом контексте продажа долей в новых заводах в Катаре — интересный сюжет для наблюдения, особенно если и окончательные цифры по доходности также попадут в СМИ.

Александр Собко

Источник: gasandmoney.ru